Introduction pratico- pratique :

Pour des raisons de commodité, l’utilisation des chèques, cartes de débit ou de crédit lors de règlement de factures ou pour honorer divers achats, se généralise mais le paiement en espèces est toujours très courant.

La première difficulté, ponctuelle et rapidement surmontable, pour le nouvel immigrant sera d’abord de maîtriser la manipulation de la monnaie courante et d’en évaluer , dans un second temps et cela dans une démarche de comparaison permettant de se situer dans ce nouveau repère financier, la valeur par rapport à la monnaie du pays d’origine.

Quel nouvel arrivant n’a, en effet, pas eu ce réflexe, en arrivant dans un rayon d’une grande surface ou devant des circulaires commerciales, de convertir en monnaie du pays d’origine la valeur du prix affiché de tel ou tel produit, pour estimer son montant relatif ?

Des réflexes se dissipant avec le temps pour laisser place à un comparatif in-vitro, somme toute plus logique pour les moins mobiles… mais certains continuerons bien plus longtemps à faire ce comparatif stratégique avec les prix pratiqués dans d’autres pays et n’hésiterons pas à faire le déplacement, qui pour des soins dentaires dont le prix sera jugé exhorbitant si pratiqués au Québec, qui pour rentrer du pays avec des valises bourrées d’effets vestimentaires de grandes marques relativement moins coûteux après conversion , etc etc…

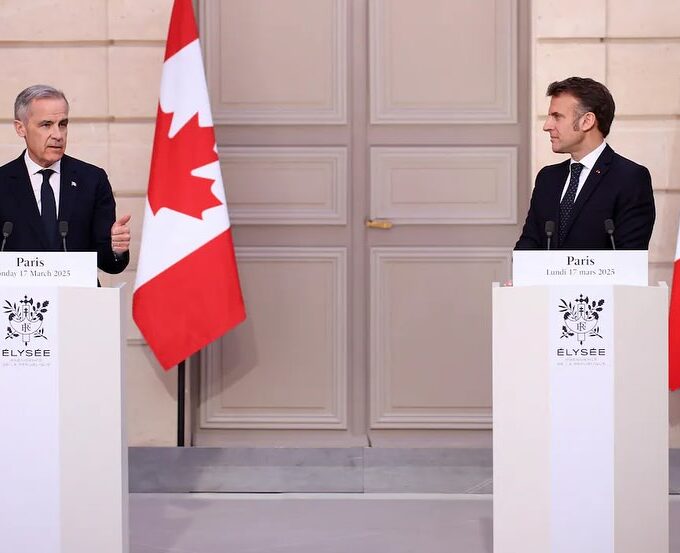

INSCRIVEZ-VOUS!

Inscrivez-vous gratuitement pour recevoir du contenu exclusif et personnalisé et des ressources indispensables pour vous aider à immigrer au CANADA.

Le taux de taxes TPS et TVQ est un sujet important pour les résidents et les entreprises du Canada. Les taux de TPS sont restés les mêmes depuis 2008, soit 5%, tandis que les taux de TVQ ont été les mêmes depuis 2013, soit 9,975%. Toutefois, il y a eu un changement dans la méthode de calcul de la TVQ en 2013, de sorte que le « taux final » est resté le même depuis 2012.

Détaxation de la TPS/TVH sur de nouveaux produits le 1er juillet 2015

Depuis le 1er juillet 2015, la TPS/TVH n’est plus appliquée sur plusieurs produits d’hygiène féminine, tels que les serviettes hygiéniques, les tampons, les ceintures hygiéniques, les coupelles menstruelles et d’autres produits semblables. Cette mesure a été mise en place pour aider à réduire le coût de ces produits pour les femmes. Il est important de souligner que cette mesure ne s’applique qu’au niveau fédéral et que chaque province a sa propre réglementation en matière de taxes.

Calcul taxes des résidents/entreprises du Québec vers d’autres provinces du Canada

En ce qui concerne la vente de livres admissibles, seule la TPS doit être prise en compte dans le calcul. Cependant, dans certaines provinces, la taxe de vente harmonisée (TVH) doit être utilisée. Pour savoir quelle taxe utiliser dans chaque province, il est conseillé de consulter le site Web du gouvernement du Canada.

Quelle taxe utiliser pour les ventes en ligne (site web e-commerce)?

Pour les ventes en ligne, le lieu de livraison du produit doit être considéré comme le lieu de vente de référence. Cela signifie que le taux de taxe à utiliser dépend de la province dans laquelle le produit est livré. Par exemple, si une entreprise basée au Québec vend un produit en ligne à un client en Ontario, le taux de TVH en vigueur en Ontario (13% en 2023) doit être utilisé pour calculer la taxe, et non le taux de TPS/TVQ du Québec.

En conclusion, il est important de connaître les taux de taxes TPS et TVQ en vigueur au Canada, ainsi que les règles de calcul et les exceptions applicables à chaque province. Pour plus d’informations à ce sujet, il est recommandé de consulter le site Web du gouvernement du Canada.

Calcul simplifié de la TPS et TVQ

Pour faciliter le calcul mental de la TPS et TVQ, vous pouvez utiliser une méthode simple qui consiste à déplacer la virgule ou le point d’un chiffre vers la gauche pour obtenir le montant correspondant à 10% du prix avant taxes. Ensuite, en divisant mentalement ce montant par deux, vous pouvez obtenir le montant de la TPS (5%). L’addition de ce montant à celui de la TVQ (9.975% au Québec) vous donnera le montant approximatif de la TPS et TVQ combinés. Pour obtenir le montant final avec taxes, il suffit d’additionner ce montant obtenu au montant avant taxes.

Les taxes sur la vente de véhicules usagés entre particuliers

Au Québec, la TPS n’est pas appliquée lors d’une transaction de vente de voiture d’occasion entre particuliers. Toutefois, la TVQ est appliquée au taux en vigueur sur le plus élevé entre le prix de vente de la transaction et la valeur estimative. Si la transaction est effectuée entre particuliers liés, la TVQ est appliquée sur le prix de vente convenu. Dans ce cas, le formulaire VD-80.1 doit être rempli lors de l’immatriculation du véhicule à la SAAQ. Cependant, si l’acheteur a l’intention de revendre ou de louer le véhicule pendant au moins un an, la vente sera détaxée. Les recycleurs ou ferrailleurs sont également exemptés de taxes. Dans ce cas, l’acheteur doit être inscrit au fichier de la TVQ. Le montant payable de la TVQ ne doit pas être perçu par le vendeur mais doit être remis à la SAAQ lors de l’immatriculation.

La plupart des produits vendus dans les épiceries et les dépanneurs sont des produits alimentaires de base détaxés. Ils incluent principalement :

- La viande (bœuf, volaille, porc, agneau, viandes préparées, saucisses, etc.);

- Les céréales;

- Les fruits;

- Les légumes;

- Les œufs;

- Les pains;

- Les poissons;

- Les produits laitiers (lait non aromatisé, fromage, beurre, crème, yogourt, etc.).

* Autres produits alimentaires détaxés:

Plusieurs denrées sont aussi détaxées si elles sont vendues sous certains formats. En voici des exemples :

- Les assortiments de six portions individuelles ou plus de produits de boulangerie

- sucrés (tartes, tartelettes, petits gâteaux, etc.)

- Les contenants d’au moins 500 ml ou 500 g de crème glacée, de produits semblables.

- Les emballages contenant plus d’une portion individuelle (moins de 425 g) de crèmes-

- desserts (poudings);

- Les portions de 600 ml ou plus :

- – de boissons aux fruits contenant 25 % ou plus de jus de fruits naturel,

- – de jus de légumes,

- – d’eau non gazéifiée;

- Les produits alimentaires préparés et emballés spécialement pour être consommés par les bébés.

* Produits alimentaires taxables:

Les denrées alimentaires taxables regroupent, notamment,

- Les aliments chauffés pour la consommation;

- Les boissons alcoolisées;

- Les boissons chaudes (café, thé, etc.);

- Les boissons gazeuses;

- L’eau minérale gazéifiée;

- Les friandises;

- Les grignotines (bâtonnets au fromage, bretzels, croustilles, maïs soufflé, etc.).

* Distributeurs automatiques:

Toutes les boissons et tous les aliments vendus au moyen d’un distributeur automatique sont taxables, y compris les produits qui sont détaxés s’ils sont vendus autrement, comme le lait et les fruits.

Le prix des boissons et des aliments vendus au moyen d’un distributeur automatique inclut la TPS et la TVQ lorsque ces taxes s’appliquent.

Nous pourrons donc remarquer et souligner que, par exemple, un poulet chaud prêt à la consommation sera assujetti aux taxes, mais que s’il est remis dans le présentoir frigorifique, les taxes ne lui seront alors plus applicables !

De même que si vous achetez cinq gâteaux, vous devrez vous acquitter des taxes, mais que si vous en achetez six, les taxes ne seront alors plus applicables, ce qui fait souvent judicieusement dire, et pas à tort, aux pâtissiers qu’ils vous offrent six gâteaux pour le prix de cinq…

Alors, à bons entendeurs…

__________________________________________________________________________

Note :

(1) Le Dollar canadien est la devise officielle du Canada depuis 1958. Il est subdivisé en 100 cents (¢) . Son symbole monétaire est $ ou CAD ( utilisé localement ).

Billets : Cinq coupures sont disponibles : 5$ , 10 $, 20,$ 50$ et 100 $.

Les billets ont tous la même dimension, mais possèdent pour chaque coupure, une couleur

différente :

5$ : bleu 10$ : violet 20$ : vert 50 $ : rouge 100$ : brun

Pièces :

0.01 CAD ( 1 Cent communément appelé sou, abandonné)

0.05 CAD ( 5 Cents ou 5 sous )

0.10 CAD ( 10 Cents ou 10 sous )

0.25 CAD ( 25 Cents ou 25 sous )

1 CAD ( 1 Dollar, communément appelé piastre et prononcé piasse )

2 CAD ( 2 Dollars )

N.B : La pièce de 0.50 CAD ( 50 cents ou 50 sous ), très peu usitée, est régulièrement produite, mais en faible quantité ( de l’ordre de 450 000 pièces/année ). Elle n’est pas acceptée par les systèmes automatiques et n’est pratiquement plus en circulation ( plutôt réservée aux collectionneurs ).

Leave a comment