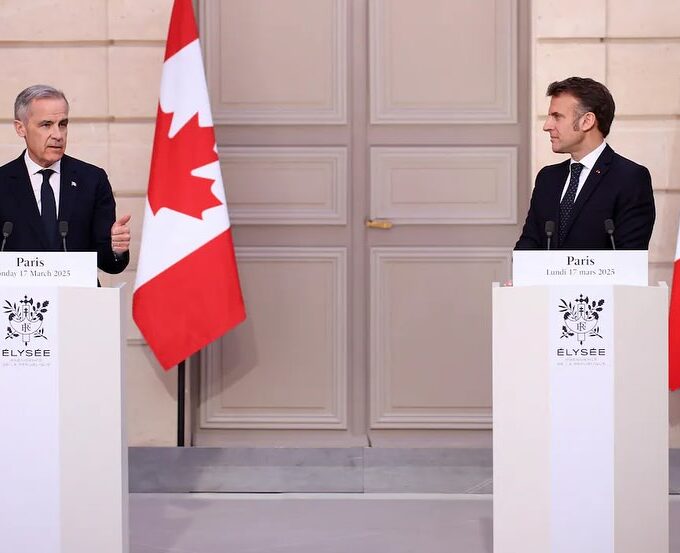

Par Skander1207 Posté(e) 19 février 2018

BONJOUR,

J’AI QUITTÉ LE QUÉBEC ET JE NE PENSE PAS REVENIR. PAR CONTRE J’AI PLUS DE 10K$ EN REER AVEC DESJARDINS. JE SOUHAITERAI RETIRER CETTE SOMME TOUT EN MINIMISANT LES PERTE (25% D’IMPÔT ET AUTRES FRAIS DE BANQUE). AVEZ VOUS DES CONSEILS. SI VOUS AVEZ ÉTÉ DANS LA MÊME SITUATION

INSCRIVEZ-VOUS!

Inscrivez-vous gratuitement pour recevoir du contenu exclusif et personnalisé et des ressources indispensables pour vous aider à immigrer au CANADA.

bencoudonc

Posté(e) 19 février

Si vous fermez votre REER, vous n’aurez pas le choix que de payer des impôts puisque vous avez bénéficié d’une réduction d’impôts lors de vos cotisations.

Skander1207

Posté(e) 19 février

merci pour la réponse. AURAIS-JE DROIT A UN REMBOURSEMENT A LA PROCHAINE DÉCLARATION.

qwintine

Posté(e) 19 février

Super sujet @Skander1207, je me posais ce genre de questions … dans mon cas, c’est au cas où.

L’an passé, j’avais creusé un peu et ce que j’avais trouvé m’amenait à ceci: une fois où tu ne seras plus résident fiscal et surtout ne plus avoir de déclaration à devoir faire à ARC et Revenu Québec (sinon voir mon point plus bas), à partir de 2 ans après ton départ définitif du Canada (ou a ta retraite) , alors là si tu retires, tu n’as que 25% d’impôts à payer et quelques frais de banque (en fonction de ton véhicule de placement et ta banque voir mon point en dessous).

Pour quoi attendre que tu n’aies plus de déclaration à faire car sinon, le montant que tu retires sera imposé comme suis: il sera ajouté à ta déclaration et taxé au taux marginal (le taux de ta tranche la plus haute) sachant que le pactole de ton REER peut t’amener très vite (200.000 C$ de revenue annuel) dans les tranches de 53.31% (voir ici) … il faut faire très attention.

Moi mon REER, je le gère en autogéré, il m’en coûte 50$ par retrait.

Par contre, dans le sujet ici, @juetben m’a fait un peu peur avec l’erreur qui lui a failli couté un an de salaire net. @juetben si tu peux expliquer … entre les lignes j’ai eu l’impression que l’erreur de la banque est qu’il on fait un retrait non au lieu d’un transfert de gestionnaire?

qwintine

Posté(e) 19 février (modifié)

Le 19/02/2018 à 09:27, bencoudonc a dit :

Si vous fermez votre REER, vous n’aurez pas le choix que de payer des impôts puisque vous avez bénéficié d’une réduction d’impôts lors de vos cotisations.

Pas forcément s’il est plus résident fiscal et plus de revenus au Canada

bencoudonc

Posté(e) 19 février (modifié)

http://cawidgets.morningstar.ca/ArticleTemplate/ArticleGL.aspx?id=794983&culture=fr-CA

https://www.canada.ca/fr/agence-revenu/services/impot/impot-international-non-residents/particuliers-depart-canada-entree-canada-non-residents/depart-canada-emigrants.html

qwintine

Posté(e) 19 février

Les retenues d’impôt peuvent être effectuées sur vos prestations gouvernementales et d’autres revenus canadiens si vous demeurez à l’extérieur du Canada. Le taux d’imposition par défaut est de 25 %, mais ce montant peut être réduit ou exonéré si le Canada a une convention fiscale avec votre pays de résidence.

bencoudonc

Posté(e) 19 février

À ce moment-là il doit transférer son REER plutôt que de faire un simple retrait, non ?

Hei

Posté(e) 19 février

Quelqu’un avait déjà lancé le sujet l’année passée et effectivement, on parlait d’un taux à 25%. Je ne sais pas par contre si on peut être totalement exempté.

qwintine

Posté(e) 19 février

Le 19/02/2018 à 09:46, bencoudonc a dit :

À ce moment-là il doit transférer son REER plutôt que de faire un simple retrait, non ?

Transfert vers où/quoi?

qwintine

Posté(e) 19 février

Le 19/02/2018 à 09:50, Hei a dit :

Quelqu’un avait déjà lancé le sujet l’année passée et effectivement, on parlait d’un taux à 25%. Je ne sais pas par contre si on peut être totalement exempté.

Je pense que ça dépend tu la convention fiscale avec ton pays de « résidence fiscale »

bencoudonc

Posté(e) 19 février

Le 19/02/2018 à 09:53, qwintine a dit :

Transfert vers où/quoi?

Un produit équivalent dans le pays où il s’en va ?

qwintine

Posté(e) 19 février

Se pose aussi la question sur les REEE

qwintine

Posté(e) 19 février

Le 19/02/2018 à 09:54, bencoudonc a dit :

Un produit équivalent dans le pays où il s’en va ?

Si je prend l’exemple de ma petite Belgique, il n’y a rien d’équivalent aux RRSP/REER

donc je vais checker dans la convention fiscale.

bencoudonc

Posté(e) 19 février (modifié)

Le 19/02/2018 à 09:56, qwintine a dit :

Si je prend l’exemple de ma petite Belgique, il n’y a rien d’équivalent aux RRSP/REER

donc je vais checker dans la convention fiscale.

Oui, ce serait intéressant. Je sais qu’aux USA il y a quelque chose à propos du transfert d’un REER vers un produit équivalent (genre IRA ou 401(k) ou ch’sais pas quoi) mais je ne me souviens pas des détails.

qwintine

Posté(e) 19 février

@bencoudonc oui je pensais à cela aussi

Hei

Posté(e) 19 février

Le 19/02/2018 à 09:55, qwintine a dit :

Par ailleurs pour une fois qu’il y a un VRAI sujet INTÉRESSANT …

Ce pose aussi la question sur les REEE

A mon avis pour le REEE, il te faudra juste rembourser l’abondement du gouvernement et payer l’impôts sur les intérêts. Tu ne seras pas aussi imposé qu’un REER vu que tu as deja payé de l’impôt.

qwintine

Posté(e) 19 février

@Hei Oui je pense aussi.

Hei

Posté(e) 19 février

Alors par contre, je ne sais pas comment ça se passe si tu as bloqué un montant. Nous on y avait mis un montant bloqué pendant 10 ans le fameux placement à 4,5%/an et on avait une autre partie non bloquée.

Demina47

Posté(e) 19 février (modifié)

Pour être totalement exempté, il faut avoir eu moins de 12 000 $ de revenus sur l’année, retraits au REER compris. Ca peut être le cas si année sabbatique, chômage etc.

Le 19/02/2018 à 09:55, qwintine a dit :

Par ailleurs pour une fois qu’il y a un VRAI sujet INTÉRESSANT …

- 1000

qwintine

Posté(e) 19 février

Le 19/02/2018 à 10:33, Demina47 a dit :

Pour être totalement exempté, il faut avoir eu moins de 12 000 $ de revenus sur l’année, retraits au REER compris. Ca peut être le cas si année sabbatique, chômage etc.

- 1000

Donc il suffirait de vider chaque année son REER par tranche de 12000 ?

@Demina47 Tu aurais une source comptable, si oui tu peux me la partager, te méprends pas, je mets pas en doute ton propos, mais plus en double check, vu l’argent en jeu, vaut mieux faire attention. Moi ce que j’avais trouvé, genre la page de morning star de @bencoudonc, on parle pas de cette histoire de 12000$

Demina47

Posté(e) 19 février (modifié)

Lorsqu’on fait notre déclaration d’impôts, tu as un abattement d’un montant, fais-tu ta déclaration toi-même ?

Ivy Bijou

Posté(e) 19 février

Le 19/02/2018 à 09:54, bencoudonc a dit :

Un produit équivalent dans le pays où il s’en va ?

En France, on dirait que le Plan d’épargne retraite populaire (PERP) lui ressemble pas mal.

https://fr.wikipedia.org/wiki/Épargne_retraite#Plan_d’épargne_retraite_populaire_(PERP)

qwintine

Posté(e) 19 février

Le 19/02/2018 à 10:48, Demina47 a dit :

Lorsqu’on fait notre déclaration d’impôts, tu as un abattement d’un montant, fais-tu ta déclaration toi-même ?

Oui. Mais l’astuce est de retirer de ton REER quand tu n’es plus résident fiscal canadien et que tu n’as plus de déclaration à faire. Et surtout pas quand tu as une déclaration à produire.

Dans ce que j’avais lu que le 25% est prélevé directement par la banque.

Je retrouve plus les sources … ça fait un an …

Demina47

Posté(e) 19 février

Je comprends, mais il me parait également intéressant de mentionner le cas où l’on peut faire des retraits de REER sans rien avoir à payer, même s’il faut être résident fiscal.

qwintine

Posté(e) 19 février

Le 19/02/2018 à 10:50, Ivy Bijou a dit :

En France, on dirait que le Plan d’épargne retraite populaire (PERP) lui ressemble pas mal.

https://fr.wikipedia.org/wiki/Épargne_retraite#Plan_d’épargne_retraite_populaire_(PERP)

Effectivement.

Donc amis Français qui avez de l’argent venez en Belgique! On est un paradis fiscal pour les riches et rentiers … pas pour les travailleurs 😉

Demina47

Posté(e) 19 février (modifié)

Non car c’est un produit qui fait qu’il est ensuite impossible de retirer son argent, contrairement au REER où tu peux récupérer l’argent à tout moment. C’est donc un piège à con et personne quasiment n’y souscrit en France. Surtout quand à côté, tu as des produits aussi avantageux que le PEA…

Skander1207

Posté(e) 19 février

MERCI POUR TOUTES CES RÉPONSES. OUI SUJET TRÈS INTÉRESSANT. AU DÉBUT NOUS AVIONS PREVU DE VIVRE AU QUÉBEC MAIS POUR DES RAISONS PERSO. NOUS DEVONS PARTIR VIVRE EN TUNISIE.

DEPUIS PLUS D’UN AN ET DEMI NOUS VIVONS EN CALIFORNIE ALORS JE SUPPOSE QUE NOUS SOMME PLUS RÉSIDENTS FISCALS PUISQUE DE PLUS NOS VISA ONT EXPIRÉS.

CE REER EST NOTRE PLUS GRANDE ERREUR, MES 10 000$ J’EN AI BESOIN POUR PAYER UN CRÉDIT ÉTUDIANT QUE J’AI ENCORE A PAYER AU QUÉBEC (22K).

CE CRÉDIT POUR ÉTUDE FUT ÉGALEMENT UNE ERREUR, JE SOUHAITE VRAIMENT PAYER CE CREDIT AVEC MON ARGENT ISSUE DU REER

bencoudonc

Posté(e) 19 février

Il existe une convention fiscale entre le Canada et la Tunisie. Elle date (1982) et je ne sais pas si elle prévoit ce genre de cas. À vous de l’éplucher…

https://www.fin.gc.ca/treaties-conventions/Tunisia_-fra.asp

Il y a peut-être la question de la convention fiscale avec les États-unis à prendre également en compte.

bencoudonc

Posté(e) 19 février

Le 19/02/2018 à 11:30, Skander1207 a dit :

CE REER EST NOTRE PLUS GRANDE ERREUR,

Pas forcément; tout dépend de votre taux d’imposition à ce moment-là versus maintenant.

trefle

Posté(e) 19 février

Le 19/02/2018 à 10:41, qwintine a dit :

Donc il suffirait de vider chaque année son REER par tranche de 12000 ?

@Demina47 Tu aurais une source comptable, si oui tu peux me la partager, te méprends pas, je mets pas en doute ton propos, mais plus en double check, vu l’argent en jeu, vaut mieux faire attention. Moi ce que j’avais trouvé, genre la page de morning star de @bencoudonc, on parle pas de cette histoire de 12000$

Non surtout pas car ce montant se rajoute à tes revenus de l’année.

Une année j’ai retiré un montant en décembre, on m’a ôtée 25% et j’ai récupéré ces 25% en mars de l’année suivante.

trefle

Posté(e) 19 février

@Skander1207 Si vous n’avez pas eu de revenus au Qc en 2017 vous pouvez les retirer au complet. Ce sera votre seul revenu de l’année donc les 25% qu’on va vous retirer vous seront remboursés en 2019.

qwintine

Posté(e) 19 février (modifié)

Je comprends pas comment il serait remboursé vu qu’il a plus de revenus au Canada? Il aura pas de credit d’impot

trefle

Posté(e) 19 février

Ce sera remboursé sur son compte directement par virement.

Il retire les 10 000 $ cette année en les déclarant et les 25% lui seront remis en 2019 .

qwintine

Posté(e) 19 février

@trefle Si je te suis, si on est plus résident fiscal, on paie 0% d’impôts sur les retraits REER ?

trefle

Posté(e) 19 février

Non, le REER est un revenu qui s’ajoute à tes autres revenus quand tu en as. Tout dépend de tes revenus dans l’année. Si tu n’as aucun revenu en 2018 tu as le droit de retirer jusqu’à 12000 $. Cette somme est ton seul de revenu et c’est le seuil pour ne pas payer d’impôt. Au moment de la déclaration tu remplis comme revenu pour l’année les 12000 $, pas d’impôt à payer donc les 25% qu’ils ont retirés en prévision ils vont les rembourser.

Hei

Posté(e) 19 février

Le 19/02/2018 à 12:05, trefle a dit :

Ce sera remboursé sur son compte directement par virement.

Il retire les 10 000 $ cette année en les déclarant et les 25% lui seront remis en 2019 .

Je ne comprends pas puisque les 25% que l’institution financière va retenir avant de te verser le reste de tes 10000 correspond en gros à la réduction d’impôts reçue lors de la cotisation.

Est ce qu’il faut faire quelque chose de particulier pour récupérer ces 25% ?

qwintine

Posté(e) 19 février

Le 19/02/2018 à 12:13, trefle a dit :

Non, le REER est un revenu qui s’ajoute à tes autres revenus quand tu en as. Tout dépend de tes revenus dans l’année. Si tu n’as aucun revenu en 2018 tu as le droit de retirer jusqu’à 12000 $. Cette somme est ton seul de revenu et c’est le seuil pour ne pas payer d’impôt. Au moment de la déclaration tu remplis comme revenu pour l’année les 12000 $, pas d’impôt à payer donc les 25% qu’ils ont retirés en prévision ils vont les rembourser.

Ça c’est quand tu es résident fiscal canadien. Dans le cas qu’on envisageait, on était résidant en Belgique/France/Tunisie. Sans avoir de déclaration à rendre au Canada car on n’y est plus résident fiscal.

Hei

Posté(e) 19 février

@Skander1207 Tiens puisque tu parles de payer tes dettes avec les REERhttps://pierreroy.com/2017/04/retirer-reer-pour-payer-dettes/

trefle

Posté(e) 19 février

Le 19/02/2018 à 12:16, Hei a dit :

Je ne comprends pas puisque les 25% que l’institution financière va retenir avant de te verser le reste de tes 10000 correspond en gros à la réduction d’impôts reçue lors de la cotisation.

Est ce qu’il faut faire quelque chose de particulier pour récupérer ces 25% ?

Le gouv. se protège (toujours). Il te propose de réduire ton impôt en souscrivant un REER. Lui il récupère cet argent et le fait travailler et générer des profits grâce à toi.

Ensuite il faut essayer de minimiser pour en profiter. Si une année nos revenus sont minimes, ex. tu as travaillé juste 3 mois et gagné 6000 $ sur toute l’année tu vas retirer la différence pour atteindre le seuil non imposable. 12000 $ – 6000 $ = 6000 $ que tu retires et là bien sûr ils (l’institution financière) retirent les 25% (mis de côté). Tu fais ta déclaration de 12000 $ pour l’année et ils te reversent les 25%.

Il faut savoir comment est répartis ton REER (actions, fonds garantis, etc.) car il y a des montants bloqués à date anniversaire. Les retirer en dehors de la date sont pénalisés. Tu leur demande le montant que tu peux retirer. Tu adresses ta demande par courriel, ils font le calculs nécessaires et t’envoient un chèque. Tu recevras un Tquelque chose pour ta déclaration au moment venu.

trefle

Posté(e) 19 février

Personnellement je n’ai jamais trouvé que c’était intéressant.

Dans man cas la seule fois ou j’ai cotisé à un REER c’est lorsque mon employeur cotisait avec moi. Là oui c’était intéressant pour moi, j’en vois le résultat.

Avec les rendements d’aujourd’hui je préfère profiter de mon argent ou le faire « travailler » moi-même.

Pour que ce soit « rentable » il faut commencer très tôt dans sa carrière, mettre régulièrement et ne jamais rien retirer jusqu’à la retraite.

Mais ! Comme la vie n’est un long fleuve….. et que des pépins surviennent parfois, on va avoir besoin d’en retirer pour x raisons souvent pour rembourser un crédit.

L’idéal est de ne pas y toucher et au moment de la retraite ce REER est transféré par ex. en FEER toujours pour minimiser l’impôt, et il devient un supplément de revenu ou un revenu.

qwintine

Posté(e) 19 février

Le 19/02/2018 à 12:45, trefle a dit :

Avec les rendements d’aujourd’hui je préfère profiter de mon argent ou le faire « travailler » moi-même.

100% d’accord avec toi.

Dans un CELI, immobilier (imposable) ou un compte de placement (mais imposable).

Hei

Posté(e) 19 février

Le 19/02/2018 à 12:33, trefle a dit :

Le gouv. se protège (toujours). Il te propose de réduire ton impôt en souscrivant un REER. Lui il récupère cet argent et le fait travailler et générer des profits grâce à toi.

Ensuite il faut essayer de minimiser pour en profiter. Si une année nos revenus sont minimes, ex. tu as travaillé juste 3 mois et gagné 6000 $ sur toute l’année tu vas retirer la différence pour atteindre le seuil non imposable. 12000 $ – 6000 $ = 6000 $ que tu retires et là bien sûr ils (l’institution financière) retirent les 25% (mis de côté). Tu fais ta déclaration de 12000 $ pour l’année et ils te reversent les 25%.

Il faut savoir comment est répartis ton REER (actions, fonds garantis, etc.) car il y a des montants bloqués à date anniversaire. Les retirer en dehors de la date sont pénalisés. Tu leur demande le montant que tu peux retirer. Tu adresses ta demande par courriel, ils font le calculs nécessaires et t’envoient un chèque. Tu recevras un Tquelque chose pour ta déclaration au moment venu.

Ok merci

Hei

Posté(e) 19 février

Le 19/02/2018 à 12:58, qwintine a dit :

100% d’accord avec toi.

Dans un CELI, immobilier (imposable) ou un compte de placement (mais imposable).

En parlant du celi, j’ai vu qu’on pouvait faire des placements comme avec le REER mais je n’ai vu aucune banque qui le proposait. Ce sont des CELI avec des rendements à taux très faible.

juetben

Posté(e) 19 février

Tu peux placer des celi dans n’importe quel fonds de placements. Il suffit de le demander à ta banque.

Hei

Posté(e) 19 février

Ok merci

Demina47

Posté(e) 19 février

Je ne comprends pas ce que tu dis sur le CELI. Toutes les banques en proposent. Après, quoi mettre sur les CELI, c’est le problème des banques d’offrir des « fonds maison » souvent peu rentables où ils se gavent de frais.

Demina47

Posté(e) 19 février

Le 19/02/2018 à 12:45, trefle a dit :

Personnellement je n’ai jamais trouvé que c’était intéressant.

Dans man cas la seule fois ou j’ai cotisé à un REER c’est lorsque mon employeur cotisait avec moi. Là oui c’était intéressant pour moi, j’en vois le résultat.

Avec les rendements d’aujourd’hui je préfère profiter de mon argent ou le faire « travailler » moi-même.

Pour que ce soit « rentable » il faut commencer très tôt dans sa carrière, mettre régulièrement et ne jamais rien retirer jusqu’à la retraite.

Mais ! Comme la vie n’est un long fleuve….. et que des pépins surviennent parfois, on va avoir besoin d’en retirer pour x raisons souvent pour rembourser un crédit.

L’idéal est de ne pas y toucher et au moment de la retraite ce REER est transféré par ex. en FEER toujours pour minimiser l’impôt, et il devient un supplément de revenu ou un revenu.

Il est évident qu’il faut placer sur les REER uniquement s’il y a un autre placement contenant de l’épargne de sécurité où l’on peut piocher dedans en cas de besoin. Le REER est intéressant sur le long terme (les intérêts composés font leur oeuvre) et est un formidable outil si un jour on n’est plus trop fiscalisé (chômage, cessation prématurée d’emploi etc).

Hei

Posté(e) 19 février (modifié)

Le 19/02/2018 à 13:36, Demina47 a dit :

Je ne comprends pas ce que tu dis sur le CELI. Toutes les banques en proposent. Après, quoi mettre sur les CELI, c’est le problème des banques d’offrir des « fonds maison » souvent peu rentables où ils se gavent de frais.

Toutes les banques proposent des celi avec des taux dérisoires et ne proposent pas de mettre dans des revenus équilibrés par exemple comme le REER. En fait ça s’appelle fonds d’investissement libre d’impôts.

Demina47

Posté(e) 19 février

Ah ok. Personnellement on n’a pas encore de CELI, justement car Interactive Brokers (où j’ai entre autres mon REER) n’en propose pas et que je boycotte tout compte épargne ou placement dans une banque notamment pour la raison que tu cites.

qwintine

Posté(e) 19 février

Le 19/02/2018 à 13:55, Demina47 a dit :

Ah ok. Personnellement on n’a pas encore de CELI, justement car Interactive Brokers (où j’ai entre autres mon REER) n’en propose pas et que je boycotte tout compte épargne ou placement dans une banque notamment pour la raison que tu cites.

@Demina47 Caroline et bien si ils en proposent TFSA (= CELI en anglais) https://www.interactivebrokers.ca/en/index.php?f=rsp_tfsa_information&p=tfsa

Sinon un CELI auto géré, beaucoup de banques en propose dans leur platforme de trading. Les frais d’achat/vente sont plus élevé que IB mais bon si tu as des actions/FNB qui produisent bien c’est pas trop grave

Demina47

Posté(e) 19 février (modifié)

Ca ne m’étonne pas. Ca montre que je me suis toujours totalement désintéressée de ce placement.

crazy_marty

Posté(e) 19 février

Toute façon pour ses placements, vaut mieux pas passer par les banques. Par contre, tous mes CELI sont dans des fonds type REER, c’est tout à fait possible, même dans les banques, suffit de le demander. Pas vrai que tu es obligée de les laisser sur un placement pourri qui rapporte rien.

Demina47

Posté(e) 20 février

Le 19/02/2018 à 10:57, Demina47 a dit :

Non car c’est un produit qui fait qu’il est ensuite impossible de retirer son argent, contrairement au REER où tu peux récupérer l’argent à tout moment. C’est donc un piège à con et personne quasiment n’y souscrit en France. Surtout quand à côté, tu as des produits aussi avantageux que le PEA…

PROFITEZ D’UNE RENTE DÉFISCALISÉE AVEC UN PEA

Après 8 ans, le capital peut être converti en rente viagère et cette rente n’est pas soumise à l’impôt. Explications.

Vous envisagez de vous constituer un capital pour bénéficier d’une rente arrivé à l’âge de la retraite ? Avez-vous pensé au PEA ? Peu d’épargnants le savent, mais le Plan d’épargne en actions offre une possibilité de sortie en rente, avec de surcroît un cadre fiscal attractif.

Conditions

Pour convertir le capital d’un PEA en rente, deux conditions sont posées. Le PEA doit avoir plus de 8 ans et il doit d’agir d’un « PEA assurance ». Si l’épargnant détient un « PEA bancaire », il doit donc le convertir en « PEA assurance ». Précisons que la conversion ne fait pas perdre l’ancienneté du plan.

Principe

Pour obtenir une rente, l’épargnant doit aliéner son capital, c’est-à-dire le verser à son assureur qui en retour lui attribuera une rente viagère.

Pour cela, l’assureur se base sur l’espérance de vie du bénéficiaire et le taux technique (minimum de revalorisation assuré). Prenons l’exemple d’un capital de 100.000 euros, d’un taux technique de 0% et d’une espérance de vie de 20 ans. La première rente annuelle sera alors de 5.000 euros et sa revalorisation annuelle dépendra des performances du capital investi par l’assureur.

Intérêt du PEA

Le mécanisme est ici le même que pour toutes les rentes acquises à titre onéreux (comme avec la conversion d’une assurance-vie). Mais la rente issue du PEA a une particularité : elle est exonérée d’impôt (art. 157 du CGI).

https://argent.boursier.com/epargne/fiches-pratiques/profitez-dune-rente-defiscalisee-avec-un-pea-4082.html

CQFD

(à vérifier s’il y a une entente pour pouvoir continuer à bénéficier de l’exonération d’impôts en étant résident fiscal canadien)

Ivy Bijou

Posté(e) 20 février

Le 19/02/2018 à 13:30, Hei a dit :

En parlant du celi, j’ai vu qu’on pouvait faire des placements comme avec le REER mais je n’ai vu aucune banque qui le proposait. Ce sont des CELI avec des rendements à taux très faible.

Leave a comment